確定申告とは、申告する前年度の1月1日から12月31日で得た所得と支払う所得税の金額を計算し、国(税務署)に申告することをいいます。

勤務医の場合は常勤先の医療機関が年末調整を行うため、原則的には確定申告をする必要はありません。

しかし「年間の収入額が2,000万円以上」「非常勤勤務による収入や、講演料・執筆料などが年間で20万円以上」等、一定の条件に当てはまる場合には確定申告が必要となるケースもあります。

本記事では、勤務医が知っておきたい確定申告の基本情報と医師が確定申告を行う際につまずきやすいポイントについて、税理士の飯田光先生に分かりやすく解説していただきます。

飯田 光(いいだ ひかる)

国内最大手「日本経営ウィル税理士法人」へ在籍中、メガバンクへ出向し事業承継業務に従事。その後、マネーフォワードグループ税理士法人にて、中小企業向けにクラウド型会計システムを駆使し先進的な税理士業務を行う。

現在は「株式会社G.C FACTORY」に所属し、主にヘルスケア領域に特化した事業承継、M&A業務に従事。また、税理士として「税理士法人G.C FACTORY」にも所属。医師からの確定申告や節税対策などに関する相談も多く受けている。

確定申告とは?勤務医が知っておきたい基本情報

確定申告とは?

確定申告とは、申告する前年度の1月1日から12月31日で得た所得(収入から必要経費を引いて残った金額)と支払う所得税の金額を計算し、国(税務署)に申告することを指します。

参照)国税庁「暮らしの税情報(令和4年度版)申告と納税」

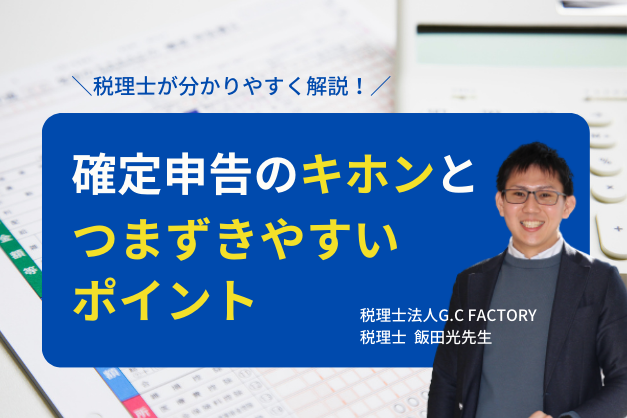

今回Dr.転職なびが実施したアンケートでは、95.7%の医師が「確定申告を経験したことがある」と回答。

確定申告は、フリーランスの医師だけでなく多くの医師にとっても馴染み深いものであることが分かります。

Q:これまで確定申告をした経験がありますか?

勤務医でも確定申告が必要になるのは、どのようなケース?

一般的な企業で働くサラリーマンの場合「年末調整」という仕組みがあるため、基本的に確定申告を行う必要はありません。

この年末調整では、勤務先が所得税の金額を計算し天引き額を調整し、適正な税金を税務署に納めてくれるので、税金の払いすぎや払い忘れといったトラブルを防止することができます。

では、医療機関に雇用され働くサラリーマンともいえる勤務医の場合も、確定申告を行う必要はないのでしょうか?

ここからは、税理士の飯田先生にお話を伺っていきます。

「勤務医の場合、常勤先などの主な勤務先が年末調整をしてくれますので、原則的には確定申告をする必要はありません。

しかし、一定の条件に当てはまる場合には確定申告が必要となるケースもありますので注意が必要です。」

編集部:そうなのですね。

勤務医であっても確定申告が必要となるのは、どのような条件に当てはまる場合なのでしょうか。

「高水準の年俸を受け取られている医師であればあり得るケースかと思いますが、まずは年間の給与収入金額が2,000万円を超える場合は、確定申告が必要になります。

また、常勤先以外でアルバイトをしたり、産業医活動を行っていたりと副業をしている医師の方は多いと思います。

このような非常勤勤務による収入や、講演料・執筆料などが年間で20万円以上になる場合にも、確定申告が必要ですね。

あとは、確定申告でしか受けられないような所得控除を受けたい場合も、確定申告をする必要があります。

具体的には、住宅ローン控除の一年目や、ご家族で年間10万円以上の医療費がかかった場合、そしてふるさと納税を6か所以上の自治体に納付しているケースが多いでしょうか。

確定申告が必要となる主な条件は、以下の6つです。

ご自身が確定申告をすべきかどうか迷う際には、該当するものがないか確認してみてください。」

◆確定申告が必要となる主な条件

・2カ所以上の医療機関から給与を受け取っていて、副の給与収入金額と他の所得金額(給与所得、退職所得以外)の合計額が20万円を超える

・年間の給与収入金額が2000万円を超える

・1カ所の医療機関から給与を受け取っていて、他の所得金額(給与所得、退職所得以外)の合計額が20万円を超える

・医療費控除や寄付金控除を受ける

・住宅ローン控除を初めて受ける

・ふるさと納税の納付先自治体が6カ所以上(ワンストップサービスの適用を受けていない)

株式投資をしている場合、確定申告は必要?

編集部:今回のアンケートでは、65.4%の医師が投資を行っており、その投資先として最も多かったのは「株式」であるという結果が出ています。

▼詳しい結果はこちら

編集部:このように株式投資をしている先生方も多くいらっしゃるようなのですが、この場合は確定申告を行う必要はあるのでしょうか?

「おそらく株式投資や売買をされている方の大半は、特定口座での管理をされているのではと思います。

特定口座というのは、上場株式等の譲渡益課税における個人投資家の申告・納税手続きを簡素化するために導入された制度で、税金がすでに精算済みとなっている口座のことを指します。

一般口座で株式を管理している場合には、1年間の売買損益を計算して確定申告をしなければなりません。

一方の特定口座(源泉徴収ありを選択)で管理を行っている場合には、証券会社などが投資家に代わって納税をしてくれるため、原則として投資家が確定申告をする必要はありません。」

医師が確定申告でつまずきやすい!3つのポイント

続いて、これまで税理士の飯田先生のもとに多く相談が寄せられた「確定申告で医師がつまずきやすいポイント」を教えて頂きました。

確定申告でつまずきやすいポイント①これは「医療費控除」の対象になる?

「先生方から一番多くお問い合わせいただくのは、医療費控除に関するご質問ですね。

なかでも、歯科系や眼科系の内容について「これは、医療費控除の対象になりますか?」と尋ねられるケースが多い印象があります。

基本的に医療費控除は「治療目的であれば対象になる」という基準があります。

よって、審美・美容目的で行うものは医療費控除の「対象外」となります。

具体的な例を挙げますと 歯科系ではインプラントや矯正について、「これは医療費控除の対象なのだろうか?」と迷われる先生が多くいらっしゃいます。

同じ歯科矯正であっても、美容目的であれば医療費控除の「対象外」、発育段階にあるお子さまの成長を阻害しないようにといった目的であれば 医療費控除の「対象」となります。

眼科系の場合も同様で、目の機能自体を回復させるために行うレーシックの費用は医療費控除の「対象」となる一方、視力自体を回復させる機能はないメガネの購入費用は医療費控除の「対象外」となります。

ただ、白内障や緑内障などの手術後に、目の機能回復を目的としてつくられるメガネについては、医療費控除の「対象」になってくるケースもあります。

上記のようにその施術や処方が目的とする内容によって判断が異なるという複雑さから、医療費控除の範囲について迷ってしまう先生が多いようです。」

確定申告でつまずきやすいポイント②「退職金」を受け取った時に、確定申告は必要?

「また 退職金を受け取った先生から、「退職金について、確定申告をする必要はあるのでしょうか?」とご質問いただくケースも多いですね。

結論から申し上げますと、勤務先から退職金を受け取った場合「退職所得の受給に関する申告書」を勤務先に提出していれば、確定申告を行う必要はありません。

この書類を提出することで、通常給与の年末調整と同様に勤務先を通じて適正な税金が納付される流れとなっています。」

▼関連記事

確定申告でつまずきやすいポイント③仕事で使う「パソコン」は、経費として計上できる?

「あとは「パソコンは、経費として計上できますか?」というお問い合わせも多くいただきます。

なお 収入から必要経費を差し引いた金額のことを所得といいますが、この所得は税法上10種類に分類されます。

医師が常勤先などから受け取る給与は、この10種類のなかの「給与所得」という所得に該当します。

給与所得は、受け取った金額に対して概算で経費を計算するという仕組みとなっています。

そのため、基本的には実額で経費を計算することはしません。

よって勤務医という前提がある場合には、パソコンを経費として計上することはできない、というのが回答になります。

もちろん、個人で事業されている方の場合には経費として計上することもできますが、医療機関に雇用されて働く勤務医の場合には計上できないことになっています。

このような経費計上に関する事も、なかなか感覚として分かりにくい面があるかと思います。そのため、税理士までお尋ねいただくケースが多くなっているのかなという印象がありますね。」

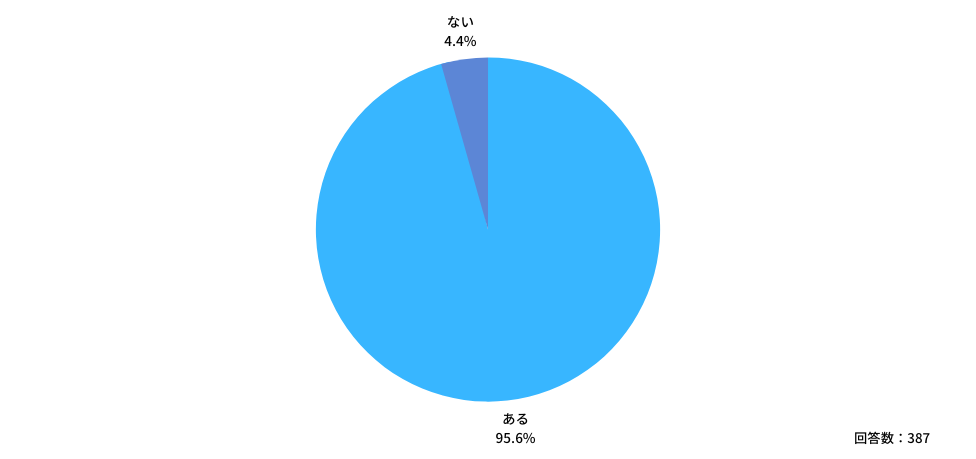

編集部:なお今回のアンケート結果でも、確定申告を行った経験がある医師のうち、23%の先生方が「税理士が手続きを行っている」と回答しています。

Q:確定申告の手続きは、どなたが行っていますか?

▼医師のコメント

・源泉徴収票と支払調書の違いが分からなくて、自営業の友人に泣きついた。結局今もよく分かっていない。(30代/勤務医/非常勤のみ)

・非常勤勤務先からの源泉徴収票が届いておらず、期限ぎりぎりになってしまったことがあります。(40代/勤務医/非常勤のみ)

・ふるさと納税が最近増えた。また、医療費などの打ち込みが大変。(30代/勤務医/大学病院)

・複雑で面倒。お役所仕事の典型!(60代/勤務医/一般病院)

編集部:上記のコメントからも伺えるように、多忙な勤務の合間で行う確定申告の手続きに負担を感じている医師も少なくないようです。

一方、税理士に相談をして確定申告を行っている医師からは以下のようなコメントも寄せられています。

▼医師のコメント

・お願いしている税理士の先生が、かつての恩師(予備校の進路指導の先生だった方)のため比較的いろいろと相談できます。(50代/勤務医/非常勤のみ)

・利用できる経費について、プロのアドバイスは有用。(60代/勤務医/一般病院)

手続きに大きな負担を感じている、申告内容について迷うことがあるといった場合には、税の専門家である税理士のサポートを受けてみることも1つの方法かもしれません。

今回は、税理士の飯田先生に 確定申告の基本情報や医師がつまずきやすいポイントについてお伺いしました。

必要書類を集めたり作成したりする確定申告は忙しい医師にとって負担もありますが、年に一度ご自身の収入を振り返り、今後の展望についても考えるタイミングとしても捉えることができます。

・自分の収入を把握するために、良い機会だと思う。(30代/勤務医/大学病院)

確定申告が必要な先生は、このような面にも目を向けながら手続きを行ってみてはいかがでしょうか。

後編では「勤務医におすすめの税金対策」について、引き続き飯田先生にお話をお聞きしました。

ぜひこちらも合わせてご高覧ください。

◆調査概要「医師の資産形成・運用についてのアンケート」

調査日:2022年12月20日~12月27日

対象:Dr.転職なび・Dr.アルなびに登録する会員医師

調査方法:webアンケート

有効回答数:387